- ホーム >

- 相続の知っておきたい基礎知識・用語集 >

- 相続税

相続税

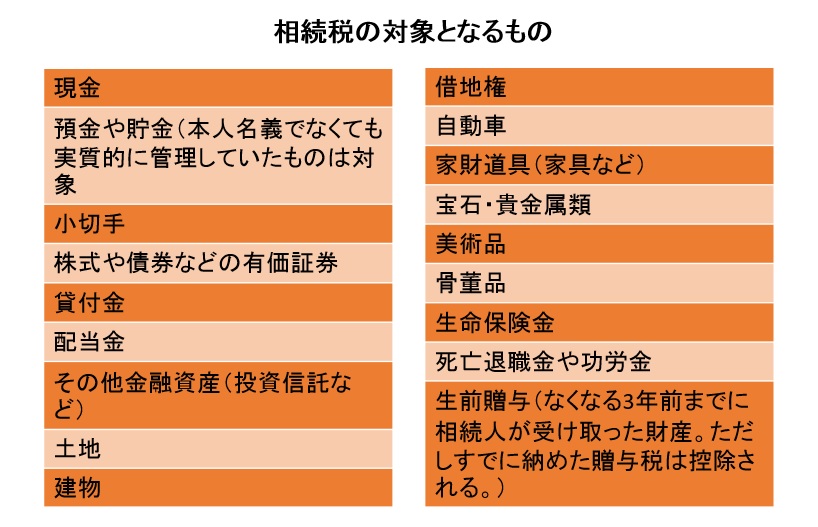

相続税は、被相続人(亡くなった人)の財産でお金に換算できるものすべてが課税対象です。預金や貯金はもちろん、自動車や家財などの動産、美術品や骨董品なども含まれます。不動産を相続したときには、土地や建物の相続税評価額を出します。

生命保険や、3年以内に贈与された財産にも相続税はかかってきます。

家族名義の預貯金でも、実質的には被相続人の財産と税務署が判断することもよくあります。このように相続税がかかると思わなかった財産にもかかってきて、計算も複雑なので注意が必要です。

ただし、遺産の総額が基礎控除額より少なければ、相続税はかかりません。基礎控除額を超える額の遺産があれば相続税を計算して申告書を作成し、税務署に提出するとともに、相続税申告書に記載した税額を相続税として納めます。

基礎控除

基礎控除額は相続人の数によって異なります。

基礎控除は、

『3,000万円+(600万円×相続人の数)』

で、算出します。

例えば、

相続人の数が1人の場合、基礎控除額は、3,600万円

相続人の数が2人の場合、基礎控除額は、4,200万円

です。

相続税の申告と納税までの流れ

相続人の確定、相続財産の確定

↓

相続税の計算

↓

遺産分割協議書の作成

↓

相続税申告、相続税の納付

相続税を申告する手順は、上記の通りです。

まずは相続人が誰かを確定します。それともに相続財産を算出します。

相続税の計算にあたっては、基礎控除額を引くことが出来ます。ほかにも「配偶者控除」や「小規模宅地等の特例」といった軽減措置があります。相続税の申告と納税の期限は死後10カ月です。もし申告が遅れたり、内容に間違いがあると加算税がかかってしまいます。意外と時間がないので早めに準備を始めましょう。

相続税の対象になる財産、ならない財産、差し引くことができる財産

遺された財産の相続税評価額を出すには、まず相続税がかかるかそうでないか区別しなければなりません。故人が所有していた現金、預貯金、株、土地や建物、宝石や貴金属、自動車、家具などの家財道具や趣味で集めた美術品や骨董品なども相続財産として評価します。

生命保険金も被相続人が無くなることによって受け取る財産なので、みなし相続財産として加算します。会社からの死亡退職金や功労金もこれにあたります。亡くなったときから3年前までの間に被相続人から相続人に贈与された財産も、相続財産として加算します。

見落とすことが多いのが預貯金の名義を家族名義のものにしているケースです。実質的に個人の財産であった場合は、これも相続財産として扱うので加算しなければなりません。株式などの金融資産についても同じです。

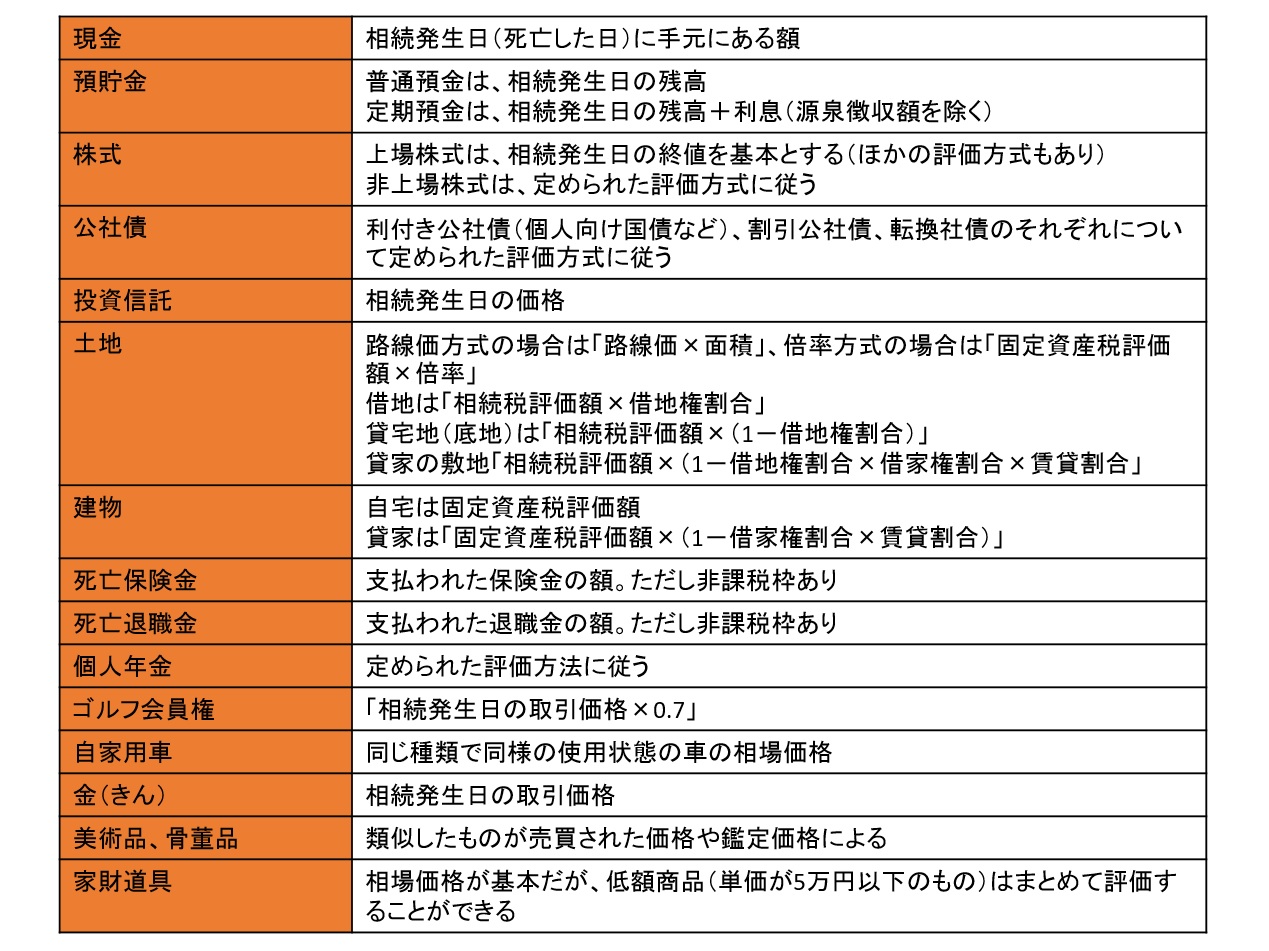

一方、墓地や墓石、仏壇や仏具は亡くなった人がお金を出して買ったものであっても相続税の対象にはなりません。学術や慈善事業、宗教などの公益性のある事業のために使われる財産も同様です。国や市区町村、公益法人、特定NPO法人などへの寄付金も相続税は非課税になります。

また香典や葬儀・埋葬にかかった費用は、相続財産から差し引くことができます。故人が残した債務もマイナスの財産なので控除されます。

相続税の評価のしかた

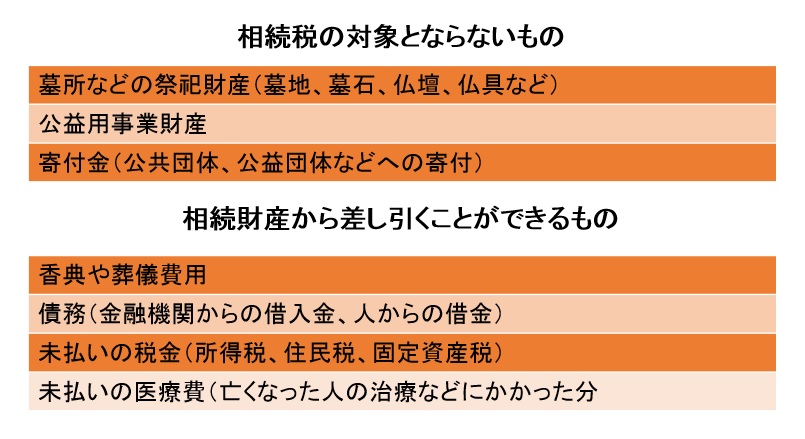

相続税は相続した財産がいくらになるかを評価して計算します。現金は手元にいくらあるか、預貯金は残高がいくらかを調べればわかりますが、不動産、株式や債券などの金融資産、家財道具などは簡単に金額を決めることはできません。

そこで国税庁は「財産評価基本通達」で、財産の種類ごとに相続財産の評価額の出し方を定めています。(下表)

なおどの財産も「相続開始日」、つまり亡くなった日に、被相続人が所有していたものを評価することになっています。

金融資産の評価額を確定するには、金融機関の証明書が必要です。例えば、預金であれば銀行が発行する残高証明書の額が評価額になります。自動車は、同じ種類で相続発生時と同じ程度の使用年数や走行距離の中古車の価格がいくらになるかを参考にして評価額を出します。

美術品や骨董品は、実際に取引された類似品の価格を見て決めたり、算出が難しいものについては専門家の鑑定によります。

家財道具については、それぞれの価額が低いものが多いので「一式50万円」というようにまとめて評価することが多くなっています。

評価方式が複雑になる不動産と株式については、別で解説します。

不動産の評価方法

不動産は現金や預貯金のように簡単に評価額が決められません。特に土地は評価額が高いことが多いため、相続税額に大きく影響します。相続するケースが比較的多いのは自宅や、賃貸アパートや賃貸マンション、事業用の建物が建っている宅地です。

宅地の評価には「路線価方式」と「倍率方式」のとちらかを使います。

路線価方式は、道路ごとに定めた価格をその道路沿いの土地の評価額の基準とするもので、商業地や住宅地などの市街地はこの方式になります。倍率方式は郊外や農地などにある土地に使われ、地域ごとの倍率にその土地の固定資産税評価額をかけて評価額を出します。

国税庁のサイトや税務署には「路線図」や「評価倍率表」があり、土地の評価を知ることができます。路線価や倍率は毎年決められ年度ごとに公表されています。

土地は形状や道路の状況により、評価が加算、減産されます。

土地は整形地ばかりではないため、不整形地に応じて評価を減額するようにします。間口が狭かったり、間口に対して奥行が長い土地や旗ざお地などが該当します。がけ地、無道路地、広大地なども同様です。逆に2つの道路に面した角地のように、道路に広く面した土地は評価額が高くなります。

土地に、借りた人が建物を建てて住んでいるのが貸宅地(底地)です。貸宅地(底地)は、地主であっても好きなように使えません。ですから貸宅地は自用地(自分で使っている土地)よりも評価額が下がります。

貸宅地(底地)の評価額は、更地の評価額から「借地権割合」(土地を借りている人の権利分)を差し引いて計算します。借地権割合は地域により異なりますが、多くの場合は60%から70%程度となっています。

また地主本人名義のアパートやマンションが建っている「貸家建付地」も、建物の一部を人に貸すのでやはり評価が下がります。計算方法は「更地の評価額-借地権割合×借家権割合×賃貸割合」です。借家権割合は30%で全国一律です。

なお、土地を借りている場合も、借地権に相続税がかかってくることがあるので注意が必要です。

自宅や別荘などのように自分で使用している建物は、固定資産税評価額がそのまま相続財産としての評価額になります。

アパートやマンションなどの貸家については、借家権割合の30%を差し引くので「固定資産税評価額×(1-借家権割合×賃貸割合)」で計算します。(入居率が低くなると、その分評価額は上がります。)

小規模宅地等の特例

自宅や家業で使っている土地は、小規模宅地等の特例によって評価を大幅に減らすことができます。相続税の申告にはよく使われる特例です。相続税がゼロになる場合でも、この特例の適用を受けるために必要な書類を添えて相続税の申告をしなければいけません。しかし、相続する子どもが自宅を持っているとこの特例は認められないなど細かい要件があるので、事前に専門家に相談するなど注意が必要です。

自宅がある土地は、通常は売却するわけにはいきません。そこで自宅用の土地については多額の税金がかからないように、この特例によって評価を330㎡まで80%評価減できることになっています。

お店などの家業に使っている土地も生計の基盤となりますから、400㎡まで80%の評価減が認められています。アパートやマンションなどに使う土地として人に貸している場合は200㎡まで50%が評価減されます。

相続税の申告期限までに遺産分割協議がまとまらないと、小規模宅地等の特例を使えません。ただし、「申告期限後3年以内の分割見込書」を添えて相続税の申告をしておくと、申告期限から3年までに遺産分割が決まれば適用が受けられます。それ以上過ぎてしまっても、所定の手続きをすることで特例が認められることがあります。

株式の評価方法

証券取引所に上場し取引されている株式は、相続が発生した日、つまり株式を所有していた人が亡くなった日の終値を相続税評価額とするのが基本です。ただし、売買状況によっては株価が大きく値動きする場合も考えられるので、「相続が発生した月の取引日の終値の平均額」、「その前月の終値の平均額」、「前々月の終値の平均額」、「相続発生日の終値」に中から最も低い額で評価してよいことになっています。

上場はしていないが、「気配相場等のある株式」と呼ばれるものもあります。そのうち証券会社の店頭で売買される「登録銘柄・店頭管理銘柄」は上場株に準じて、株式公開を控えた「公開途上にある株式」については公開時の価格で評価します。

取引相場のない非上場株式は、まず相続した人が同族株主か非同族株主で扱いが変わります。

こうした非情報株式は、会社を所有するオーナーの一族(同族)が相続するのが一般的です。その場合には、「原則的評価方式」といって、その会社の資産や年間取引金額などをもとにする方式をとります。会社の規模によって、評価方式はさらに細かく分かれます。

オーナーの一族以外の人が相続した場合は、直近の2年間の配当金額だけを基準にする「配当還元方式」で評価します。

上場株式の相続税評価額

次の名から最も低い額を選ぶことができる

・相続発生日の取引所の終値

(発生日が休日の場合は、最も近い取引日の終値)

・相続が発生した月の取引日の終値の平均値

・相続が発生した前月の取引日の終値の平均値

・相続が発生した前々月の取引日の終値の平均値

非上場だが気配相場当のある株式

・登録銘柄、店頭管理銘柄→上場株式に準じる

・公開途上にある株式→公開価格で評価する

非上場株式の相続税評価額

取引相場のない非上場株式は次のようにして評価額を決めるが、計算方法が複雑なので通常は専門家に頼む必要がある

相続人が経営支配力を持つ同族株主の場合→「原則的評価方式」で評価する

・大会社の場合→「類似業種比準方式」による

・中会社の場合→「類似業種比準方式」と「純資産価額方式」を併用

・小会社の場合→「純資産価額方式」による

※「大会社」、「中会社」、「小会社」の区分は従業員と総資産価額、年間取引金額によるが、業種ごとに基準値が異なる

相続人が同族株主以外の場合→「配当還元方式」による

相続税から控除されるもの

相続税には、6種類の税額控除があります。なかでも配偶者の税額軽減によって、相続税の納税を大幅に減らすことができます。

配偶者の税額軽減は、相続で配偶者が取得する財産のうち1億6000万円、あるいは法定相続分の範囲内、つまり遺産の半分まで非課税とする制度です。それ以上になる場合でも、配偶者に対する相続税の負担を軽くするための軽減措置です。

また結婚後20年以上になる夫婦だと、亡くなる3年前までに贈与されていた居住用不動産は条件しだいで相続財産として扱わなくてよくなります。この場合も、贈与された財産には相続税はかかりません。

このほかに認められる控除は、贈与税額控除、相次相続控除、未成年者控除、障害者控除、外国税額控除があります。

ただしこの6種類の控除が適用されるためには、基本的に相続税の申告期限となる、亡くなってから10カ月以内に遺産分割協議がまとまっている必要があります。また控除によって相続税がゼロになる場合も、税務署への申告はしなければなりません。

相続税の税額控除

・配偶者の税額軽減

配偶者が相続した財産は、1億6,000万円まで相続税がかからない。

1億6,000万円を超える財産を相続しても、法定相続分(通常は遺産の半分)までであれば相続税がかからない。

・贈与税額控除

相続開始の3年前までに生前贈与で財産を受け取っていた場合、それに伴って納付した贈与税は相続税から差し引くことができる。

・相次相続控除

相続で財産を取得した人がそれから10年以内に亡くなった場合、前回の相続で納付した相続税のうち一定の額を差し引くことができる。

・未成年者控除

未成年者が法定相続人の場合、「10万円×(20歳-相続発生時の年齢)」の額を相続税から差し引くことができる。

・障害者控除

障害者が法定相続人の場合、一般障害者「10万円×(85歳-相続発生時の年齢)」、特別障碍者「20万円×(85歳-相続発生時の年齢)」の額を相続税から差し引くことができる。相続発生時に85際以上の場合は適用されない。

・外国税額控除

外国にある財産を相続した場合、または遺贈を受けた場合は、その国の法律によって課税された相続税にあたる額を国内で納付する相続税から差し引くことができる。

生命保険や死亡退職金の非課税枠

被相続人が亡くなったことで相続人が受け取る生命保険と死亡退職金は、「みなし相続財産」となって相続税がかかります。ただいずれも法定相続人1人につき500万円が非課税となり、相続財産から差し引くことができます。なお相続人以外の人が受け取った生命保険については、この非課税枠を利用することは認められていません。

相続税が加算される場合もある

遺言書によって配偶者や子ども、親以外に財産が相続された場合、その人の相続税は2割り増しになります。なお養子については、孫を養子にした場合には2割増しになります。

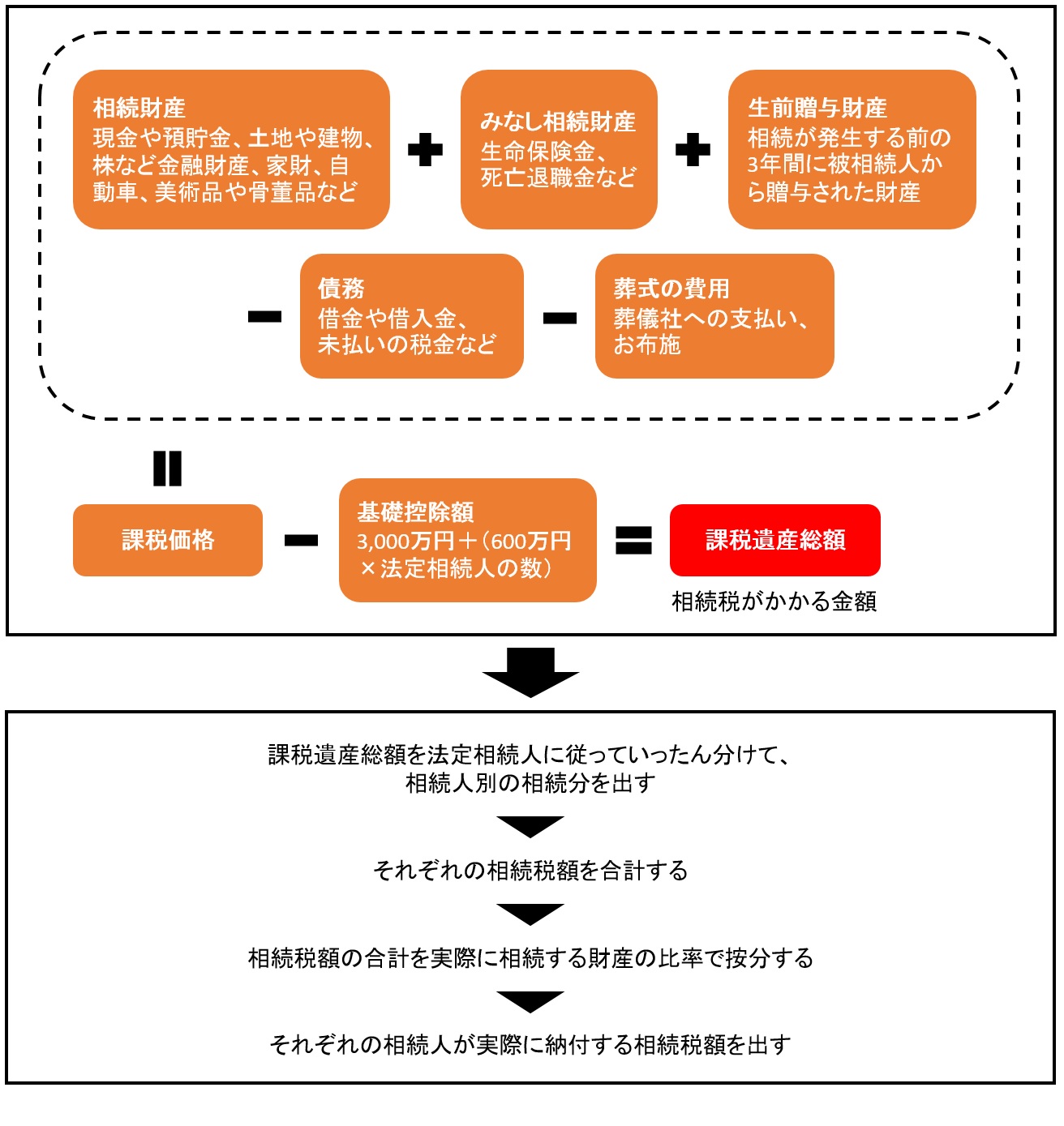

相続税の計算①

土地や建物、株式なども含めて相続した財産の評価額がはっきりしたら、相続税がいくらかかるのかを計算します。その手順は上記の通りです。

ます「相続財産」+「みなし相続財産」+「生前贈与された財産」を合計します。みなし相続財産は生命保険金や死亡退職金などです。相続が発生する3年前までに亡くなった人から相続人に贈与された財産も、相続税の対象になろので加算します。

そこから差し引くことができるのが、借金や未払金の税金などの「債務」や葬式にかかった費用です。墓所や仏壇などは非課税財産なので、相続財産に加える必要はありません。

これで課税価格の合計額が出ました。相続税がかかってくるのは、そこからさらに基礎控除額を差し引いて残った課税遺産総額に対してです。この金額がゼロまたはマイナスになる場合は、相続税はかかりません。

次に相続税の合計額を計算し、さらに各人が納付する税額を出していきます。その算出方法は、相続税の計算②で説明します。

相続放棄した人や養子がいる場合は?

基礎控除額を出す際は、もし相続放棄をした人がいても、その人を法定相続人の数に含めて計算します。

また亡くなった人が養子を取っていた場合、養子全員を法定相続人として基礎控除額を計算することは出来ません。法定相続人に出来るのは実子がいるときは1人まで、いないときは2人までに制限されています。

相続税の計算②

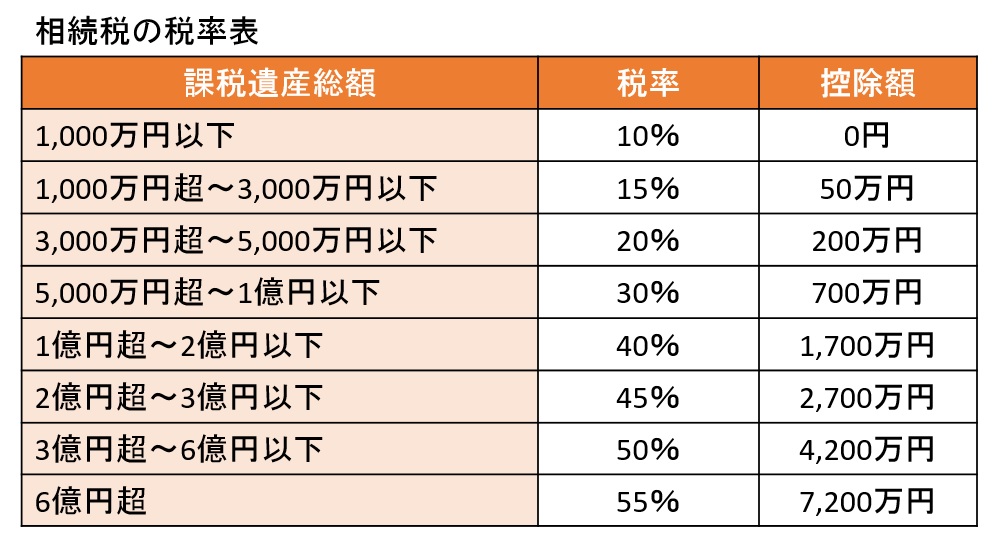

相続税は、相続税の計算①で出した課税遺産総額をもとにして計算をしますが、その金額に直接税率をかけるのではなく、いったん法定相続分で分けたと仮定して、それぞれの額に対する相続税の金額を算出し、それを合計するという手順をとります。

相続税申告書

相続税の申告書は、税務署に用意してあるので取りに行きます。提出する書類だけでなく、申告や納税の方法が書いてある「相続税の申告のしかた」が記入する際の参考になりますが、申告する内容が複雑なものについては、相続に詳しい税理士などの専門家に任せるのが無難です。

申告期限は相続が発生した日の翌日から10カ月以内です。それまでに必要となる添付書類も用意しておきます。

非課税でも申告が必要な場合

課税価格から基礎控除額を引いた課税遺産総額が0円あるいはマイナスになると相続税はかかりません。ただし配偶者の税額軽減や小規模宅地等の特例などを適用して納税額が0円になる場合でも、必要な申告書を作成して税務署に提出します。軽減措置や特例は申告して、認められます。申告期限は相続が発生した日の翌日から10カ月以内です。

申告書の他に必要となる主な書類

・被相続人(亡くなった人)の戸籍謄本

・被相続人の略歴書(税務署に用紙がある)

・相続人全員の戸籍謄本(相続発生日から10日以上すぎた日付のもの)

・相続人全員の住民票、印鑑証明書

・相続関係図(税務署に用紙がある)

・遺産分割協議書の写し、遺言書がある場合はその写し

・土地や株式などの評価証明書

・固定資産税評価証明書

・登記簿謄本および公図

・生命保険金等の支払い通知書

・預金や貯金の残高証明書

・借入金の残高証明書

・葬儀関係に使った費用の額がわかる領収書など

相続税の申告と納付

相続税の申告書は、被相続人の住所の所轄税務署に相続は発生した日の翌日から10カ月以内に提出します。その日が休日のときは、休み明けの最初の日が期限になります。

申告書には相続人の署名と捺印が必要です。相続人全員で1部を作成しても、また各自が別々に作成してもかまいません。

なお申告の際に添付して提出する書類もあり、これらを集めるのに意外と時間がかかるため、何が必要かを早めにリストアップして用意するようにします。

相続税の納付は、原則として現金による一括納付です。

納付先は上記の所轄税務署か金融機関の窓口です。納付書が金融機関にないこともあるので、税務署に申告書をとりに行ったときに一緒に持ってくるとよいでしょう。

不動産の相続財産が多く、それ以外の売却できるような財産や現金がないような場合には、納税するために資金を準備することが必要になります。納付期限は申告書の提出期限と同じですが、もし納付が遅れると、期限日の次の日から延滞税がかかってきます。どうしても納税資金が用意できないときには、延納や物納によって納税することを検討します。

相続税を納付期限に払えない場合

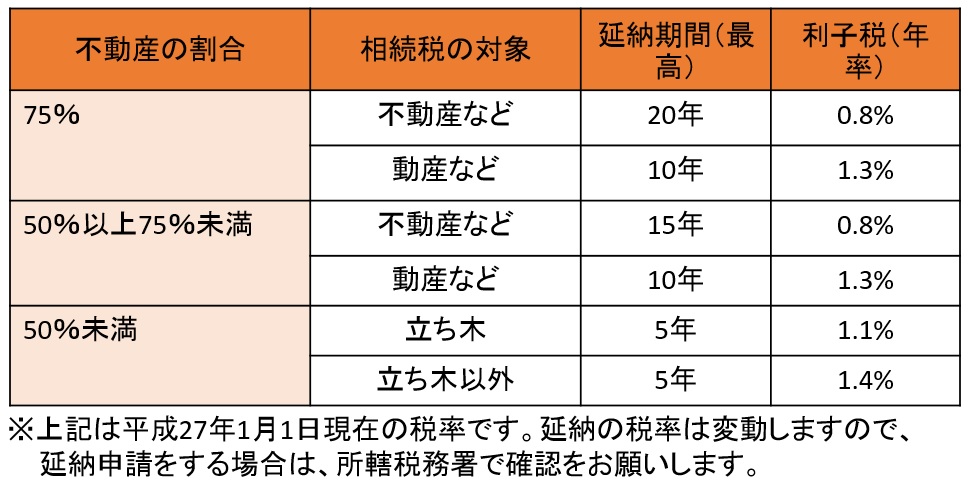

相続税を納付期限後に分割して納めることを「延納」といいます。

延納は、相続税額が10万円を超えていて、現金での一括納付が困難な場合に可能です。延納には国債や不動産などの担保が必要です。しかし、延納税額が100万円以下(平成27年3月までの申請は50万円未満)で、延納期間が3年以下の場合は、国債や不動産などの担保は不要です。

延納は、申告期限日の10カ月以内までに税務署に「延納申請書」と「担保提供関係書類」を提出します。また延納期間に応じて利子税が課税されます。

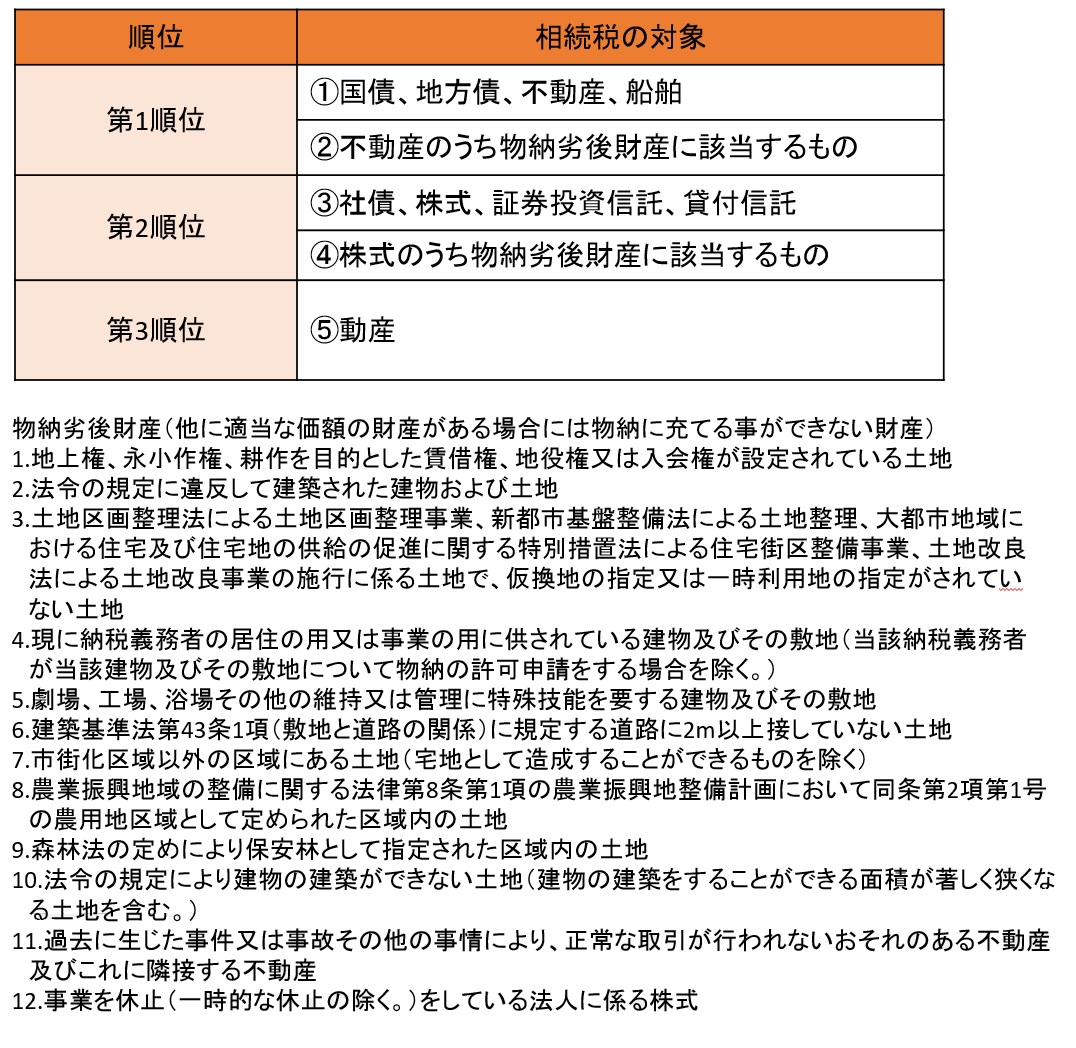

延納ても現金の納付が出来ない場合、金銭以外の財産で納付することを「物納」といいます。

物納はすべての財産が物納できるわけではなく、物納の対象となる財産決められており、どの財産を優先して物納するか、税務署が受け付ける優先順位があります。

物納は、申告期限までに税務署に「物納申請書」と「物納手続関係書類」を提出し、税務署長の許可を受けなければなりません。

延納をしている途中で残額を納付できなくなった場合でも、申告期限から10年以内は物納に変更可能です。

物納から延納に切り替えることもできますが、この場合は物納申請が認められてから1年以内に限られます。

延納期間と利子税

物納出来る優先順位

相続に関してお悩みでしたら、「渋谷・目黒相続相談センター(運営: 株式会社フランセ)」にご相談下さい。

お一人お一人違う家庭環境や資産状況、お悩みを無料相談にて整理し、相続のスペシャリストを集めた専門家チームで解決いたします。

渋谷・目黒相続相談センター(運営: 株式会社フランセ)では相談料は無料で承ります。

相続に関する手続きや対策は多岐にわたり、税理士、弁護士、司法書士、行政書士、不動産鑑定士等の士業や不動産、保険、遺品整理など、バラバラに頼んでしまうと、煩雑になってしまう作業も、渋谷・目黒相続相談センター(運営: 株式会社フランセ)にご相談頂ければ、窓口を1つに絞ることが出来ます。相続のスペシャリストを集めた専門家チームで対応しますので安心してご相談頂けます。

渋谷駅 徒歩1分

(渋谷ヒカリエの横)

東京都渋谷区渋谷2-22-11

渋谷フランセ奥野ビル10階

03-3407-3258

営業時間:10:00~18:00

定休日:水曜日

相続に関してお悩みでしたら、「渋谷・目黒相続相談センター(運営: 株式会社フランセ)」にご相談下さい。

お一人お一人違う家庭環境や資産状況、お悩みを無料相談にて整理し、相続のスペシャリストを集めた専門家チームで解決いたします。

渋谷・目黒相続相談センター(運営: 株式会社フランセ)では相談料は無料で承ります。

相続に関する手続きや対策は多岐にわたり、税理士、弁護士、司法書士、行政書士、不動産鑑定士等の士業や不動産、保険、遺品整理など、バラバラに頼んでしまうと、煩雑になってしまう作業も、渋谷・目黒相続相談センター(運営: 株式会社フランセ)にご相談頂ければ、窓口を1つに絞ることが出来ます。相続のスペシャリストを集めた専門家チームで対応しますので安心してご相談頂けます。